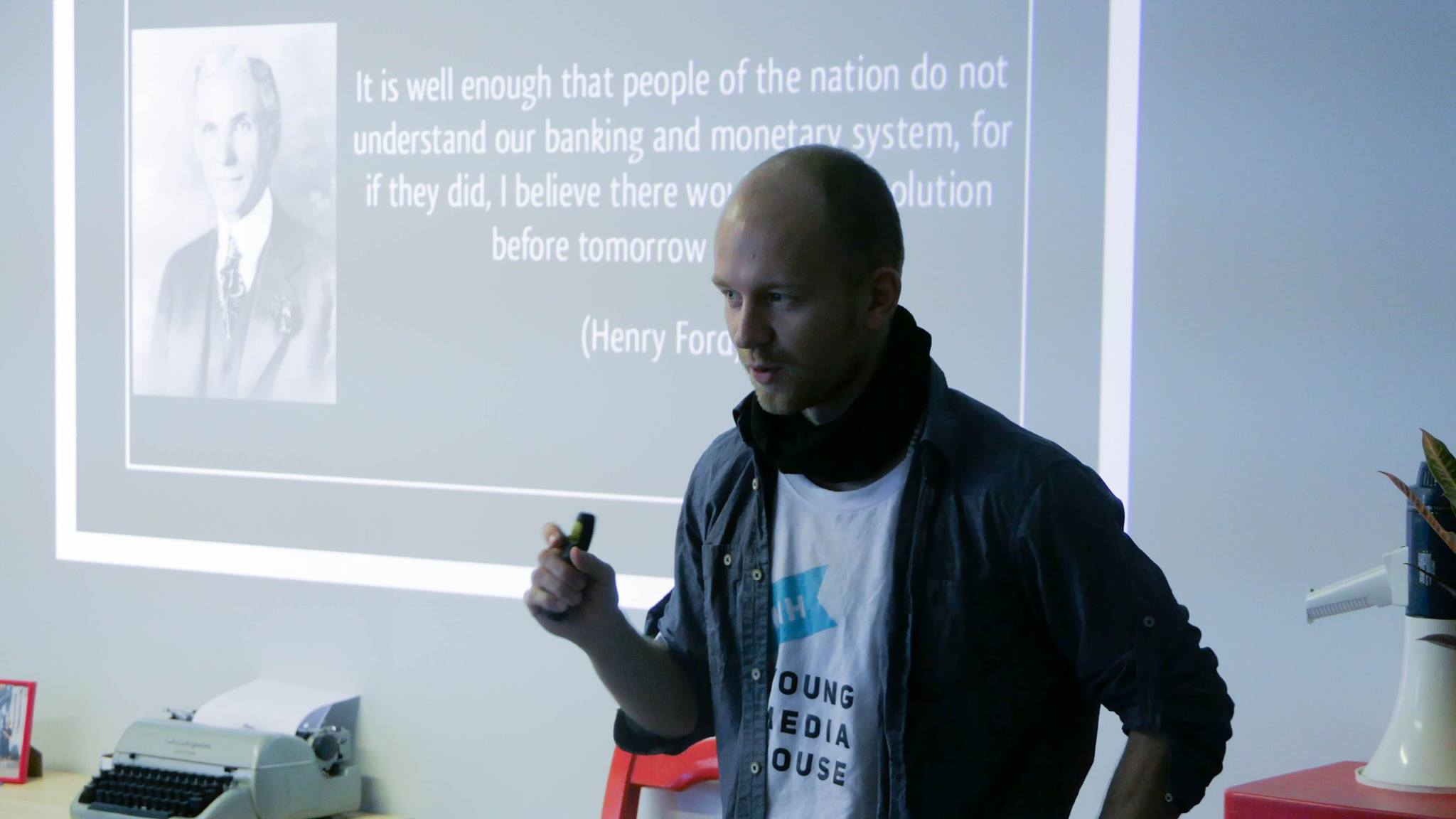

Kas ir nauda? Kāpēc rodas krīze? Kāpēc parāds = nauda? 10. novembrī Young Media House sestdienas skolu atklāja antropologs Andris Šuvajevs ar lekciju Naudas antropoloģija: Kā lasīt finanšu ziņas?

Pirms desmit gadiem, kad Latviju piemeklēja ļoti smaga ekonomiskā krīze, Andris vēlējās par to vairāk uzzināt un saprast, kāpēc tā notika un kā to varēja apturēt, tāpēc sāka pētīt dažādus informācijas avotus, kas viņu noveda pie vairākām vērtīgām atziņām un vieglākiem ekonomikas jēdzienu izskaidrojumiem tiem no mums, kas ekonomikā neorientējas.

Ekonomikas pasaulē par naudu netiek runāts, tā tiek pieņemta kā pašsaprotama, un šis ir galvenais iemesls, kāpēc rodas krīze – neviens nesaprot, kas ir nauda un kādas ir tās īstās funkcijas. Pat valstsvīri izvairās runāt par naudu, jo arī viņi bieži vien nepārzina naudas jautājumus, un Latvijas situāciju nepadara labāku arī fakts, ka finanšu ziņas un to analīze nav Latvijas žurnālistu stiprā puse un ar to nodarbojas retais.

Visa nauda ir parāds.

1694. gadā tika nodibināta Anglijas centrālā banka, kas ieviesa jaunu sistēmu. Līdz ar bankas nodibināšanu Anglijas karalis piešķīra baņķieriem atļauju denominēt banknotes suverēnajā valūtā (drukāt valsts naudu) un pārdot to (izsniegt kredītus), lai valsts iegūtu naudu.

Šīs sistēmas āķis ir tas, ka karalis un valdības varēja saņemt aizdevumus no centrālās bankas ar ļoti zemiem ierobežojumiem, lai segtu sociālo programmu vai karu izmaksas: vienmēr, kad valstij pietrūka naudas, tā vienkārši aizņēmās no baņķieriem, kas vienmēr bija gatavi aizdot nepieciešamo naudu – jo lielāks parāds, jo vairāk naudas valstij.

Šobrīd šī situācija ir mainījusies, jo valdības nevar pa tiešo aizņemties no Centrālās bankas, līdz ar to valsts ir spiesta meklēt finansējumu privātos naudas tirgos (investori un komercbankas, kam ir jāmaksā lielāki procenti).

Tikai 3% no naudas ir materiāli (banknotes vai monētas), pārējā nauda ir nemateriāla, tā redzama tikai kā ciparu kombinācijas bankas datoros, fiziskajā pasaulē tā neeksistē, tāpēc būtībā visa banku sistēma pastāv uz banku savstarpējām manipulācijām ar mērķi palielināt izsniegtos aizdevumus, kas veido lielāku naudas apgrozījumu.

Protams, rodas jautājums, kāpēc tad finanšu ziņās varam lasīt tādus virsrakstus kā «valstij nav naudas», «Turcija nevar atmaksāt valsts parādu» un tā tālāk, ja jau valsts var iegūt neierobežotus naudas resursus tieši parādu ceļā?

Atbilde ir pavisam vienkārša – suverēna valūta un kredītu procenti.

Parādu ceļā neierobežotu naudas daudzumu var iegūt tikai tās valstis, kurām ir suverēna valūta, piemēram, Latvija pirms 2014. gada, kad mums vēl bija mūsu lats, šobrīd mēs to nevaram darīt, jo mēs nekontrolējam eiro, vienīgie valsts naudas avoti ir investori un komercbankas, kuriem ir augstas procentu likmes.

Komercbankas un investori ir atkarīgi no Eiropas Centrālās bankas, kas izvērtē, vai naudas daudzums sistēmā ir jāpalielina (samazinot procentu likmes) vai jāsamazina (palielinot procentu likmes).

Kredītu procenti tiek pielāgoti attiecīgi vēlamajai situācijai – Eiropas Centrālā banka kontrolē naudas daudzumu, nosakot Euribor likmi (rādītājs, kas nosaka, cik maksā nauda Eiropas centrālajā tirgū).

Miera apstākļos (kad nav ekonomiskās krīzes) komercbankas (Swedbank, SEB, Luminor u. c.) iegūst naudu, veicot aizdevumus, respektīvi, tu ieej bankā, palūdz aizdevumu 1000 eiro vērtībā, un banka no zila gaisa uzbur 1000 eiro tavā kontā (materiāli tie nekad neparādās). Tomēr krīzes laikā bankas aizņemas no Eiropas centrālās bankas vai no konkurentiem.

Aizņemties no konkurentiem ir lētāk nekā aizņemties no Centrālās bankas, jo procentu likme tajās vienmēr būs zemāka, tomēr konkurenti ne vienmēr piekrīt aizdot naudu, tāpēc jāvēršas pie Centrālās bankas.

Ja Euribor likme ir negatīva, tad nauda maksā mazāk, bet bankām ir stimuls tikt no tās vaļā, jo ilgāk tā paliek bankā, jo vairāk būs jāatmaksā Centrālajai bankai – šajā brīdī kredītus varēs ņemt ar mazākiem procentiem. Tomēr, kad Euribor likme pieaug, bankas kredīti attiecīgi kļūst lielāki, līdz ar to tie tiek izsniegti mazāk – naudas daudzums, kas nokļūst apritē, tiek samazināts.

Neatkarīgi no situācijas vislielākos procentus vienmēr maksā privātpersonas.

Bet paliek jautājums – kāpēc rodas krīze?

Krīze veidojas tad, kad netiek atmaksāti kredīti. Parādoties krīzes draudiem, cilvēki vēlas izņemt savu naudu no bankas, un, atceroties, ka materiālā nauda pasaulē ir tikai 3%, nav grūti iztēloties situāciju, kas notiek, kad pēkšņi visi cilvēki vēlas izņemt savu naudu no bankas.

Liela nozīme krīzes radīšanā ir arī valsts politikai. Pēc 2008. gada krīzes Latvijā tika ieviesta taupības politika, kas paredz veidot budžetu ar pārpalikumu, lai varētu atmaksāt parādu. Tas izklausās labi, bet patiesībā nozīmē, ka nauda, kas varētu tikt ieguldīta privātā sektora līdzekļu palielināšanai, tiek vienkārši izvadīta no valsts, tāpēc patiesībā Latvijai vajadzētu veidot budžeta deficītu.

Latvija šobrīd 22% iedzīvotāju ir uz nabadzības riska sliekšņa (mēnesī saņem mazāk par 291 eiro), lai to mainītu, mums jāsaprot nauda un tās funkcijas, un tad – kas zina, varbūt nākotnē piepildās Henrija Forda (amerikāņu uzņēmējs, mašīnbūves leģenda) pieņēmums: «Ja cilvēki saprastu banku sistēmu, tad notiktu revolūcija.»